رشد و گسترش روزافزون بازار ارزهای دیجیتال موجب پیدایش راههای جدید برای کسب درآمد شده است. اما به همان نسبت احتمال از دست رفتن سرمایه و ضرر هم افزایش پیدا میکند. بنابراین بهعنوان یک سرمایهگذار باید بهطور مداوم دنبال راههایی برای حفظ سرمایه یا به حداقل رساندن ریسک معاملات خود باشید. ایده هج کردن (Hedging) در بازار رمزارزها هم از همین جا شکل گرفته است. هج کردن در واقع نوعی استراتژی برای پوشش ریسک است. در ادامه این مقاله به این میپردازیم که Hedging چیست، چه اهمیتی دارد، انواع هج کردن چیست و مزایا و معایب آن را بررسی میکنیم. با ما همراه باشید.

هج کردن یا Hedging چیست؟

بیشتر وقتها دانستن معنای لغوی یک کلمه باعث میشود مفهوم آن کلمه را بهتر درک کنیم؛ Hedging به فارسی به معنی پوشش دادن و مصونیت بخشی از چیزی بهکار میرود. مثلاً شاید عبارت Hedge Fund یا صندوق پوشش ریسک را شنیده باشید. صندوق پوشش ریسک نوعی ساختار سرمایهگذاری است که سرمایهگذاران کلان داراییهای خود را در آن سرمایهگذاری کرده و از استراتژیهای مختلف سود به دست میآورند.

صندوق پوشش ریسک چیست و عملکرد آن چگونه است؟

هج کردن را میتوان نوعی استراتژی پوشش ریسک قلمداد کرد. بهعبارت ساده Hedging اقدامی است که برای کاهش ریسک سرمایهگذاری انجام میشود. مثلاً در مورد بیت کوین، هج کردن بهمعنای فروش بیت کوین بهمنظور کاهش ریسک هودل کردن آن است. در حالت ایدهآل، با این اقدام سود خود را افزایش داده یا به حداکثر میرسانید. البته نباید فراموش کرد که ممکن است سودی که با استراتژی هج کردن بهدست میآورید نسبت به زمانی که بدون پوشش ریسک عمل میکنید، کمتر باشد.

سوالی که پیش میآید این است که چرا و چه زمانی باید از Hedging استفاده کنیم؟ مثلاً وقتی بازار صعودی است و قیمت بیت کوین افزایش مییابد، شما کوینهای خود را هولد میکنید. اما زمانی که افت قیمت را پیشبینی میکنید، میخواهید تا جایی که میشود رمزارزهای خود را به قیمت بالاتر بفروشید. سپس زمانی که قیمت افت کرده و آغاز مجدد افزایش قیمت را پیشبینی میکنید، بیت کوین را در نرخ کمتر میخرید. اگر بتوانید این کار را انجام دهید، در نهایت بیت کوینهای بیشتر و احتمالاً سود بیشتری خواهید داشت. در واقع با هج کردن میخواهید از ضررهای بزرگ در بازار نزولی جلوگیری کنید.

کاربرد Hedging چیست؟

هج کردن روشی برای کسب سود در زمانی است که یک تغییر احتمالی نامطلوب در قیمت دارایی پیشبینی میشود و شما مجبور هستید که از شانس دستیبابی به سودهای بسیار بیشتر برای حفظ دارایی کنونی، چشمپوشی کنید. Hedging در معاملات کریپتو به دلایل زیر ضرورت دارد:

محافظت از دارایی برای جلوگیری از ضررهای بزرگ

همانطور که میدانید بازار کریپتوکارنسی بسیار پرنوسان است و قیمت ارزهای دیجیتال در عرض چند دقیقه افزایش یا کاهش چشمگیری را تجربه میکند. این نوسانات قیمت باعث افزایش ریسک از دست دادن یک پوزیشن میشود. بنابراین تریدرها برای جلوگیری یا حتی معکوس کردن فرآیند ضرردهی در چنین رویدادهایی از تکنیک هج کردن استفاده میکنند.

محافظت از سود

اهمیت حفاظت از سود بیشتر زمانی است که مثلاً سود کسب شده حاصل از پامپ قیمت رمزارز باشد. در این صورت، تریدر از استراتژی پوشش ریسک برای حفاظت از سود بهدست آمده در برابر سقوط یا اصلاح استفاده میکنند. با این حال، این کار مقدار سود احتمالی که میتوان بهدست آورد را کاهش میدهد. اما کسب سود کم بسیار بهتر از دست دادن تمام داراییهاست.

اصول Hedging چیست؟

اگر درباره پوزیشن خود بیش از حد نگرانید، بستن کامل یا کاهش اندازه آن گزینه مطمئنتری است. اما اگر میخواهید دارایی خود را حفظ کنید و سودی واقعبینانه کسب کنید هج کردن میتواند به شما کمک کند. پیش از اعمال استراتژیهای پوشش ریسک، اصول زیر را به یاد داشته باشید:

باز کردن پوزیشنهای معکوس

تریدر باید پوزیشنی را باز کند که برعکس پوزیشن فعلی او باشد. مثلاً اگر افزایش قیمت را پیشبینی میکنید، باید در موقعیت خرید یا لانگ قرار بگیرید.

ارزیابی نقدینگی

تریدرها و سرمایهگذاران برای تعیین یکپارچگی بازار، سرعت معاملات و قدرت نقدشوندگی دارایی، نقدینگی رمزارزهای جدید را بررسی میکنند. اهمیت این کار در معامله دارایی در سریعترین زمان ممکن و بدون لغزش یا اسلیپیج (Slippage) است.

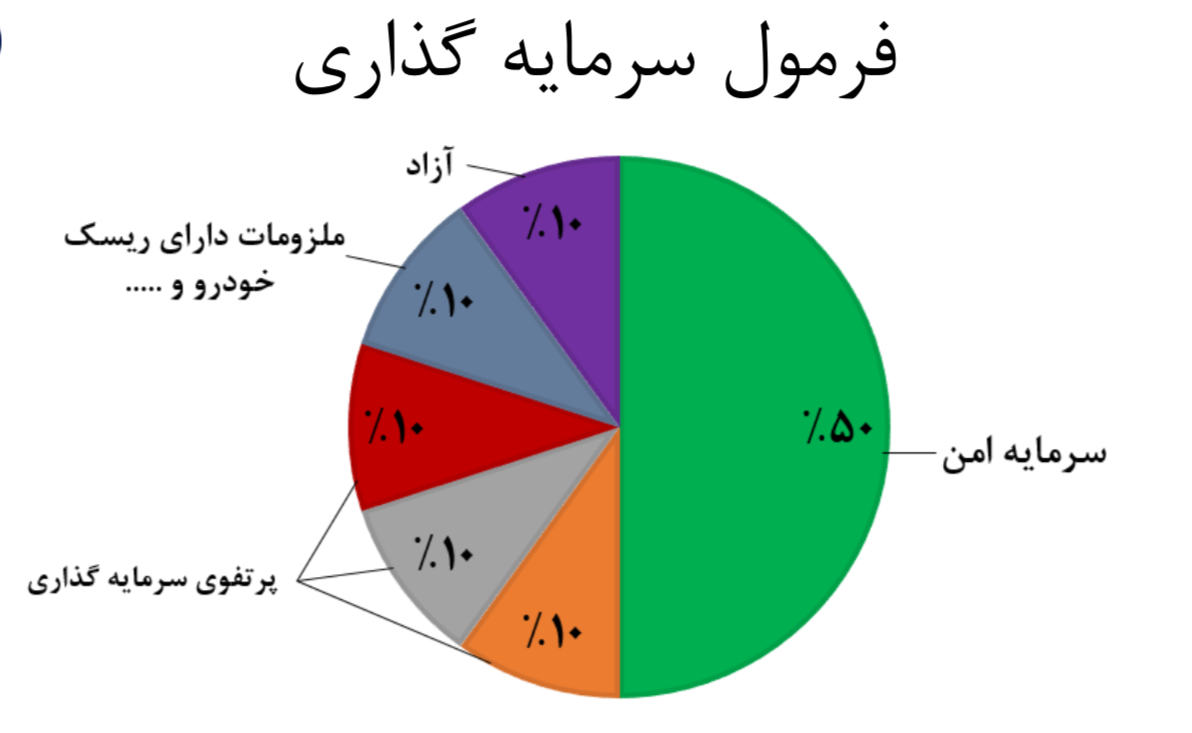

تنوع بخشی

مشخص است که تنوعبخشی به پرتفولیو یکی از بهترین تکنیکهای مدیریت سرمایه است. شما میتوانید پوزیشنهای مختلف را برای بیت کوین، اتریوم، Link و سایر توکنهای موجود بازار باز کرده تا سبدی متنوع داشته باشید.